投資の世界で使われる「リターン」

「リターン」とは、投資を行うことで得られる収益のことです。では、「リスク」「リターン」について、「リスクは低く、リターンは高いものがいいなぁ」と誰しもが思うわけですが、そうは問屋が卸しません。

「リスクとリターンは比例」するもので大きな収益を期待すると、リスクが大きくなり、逆に大きな損失の可能性も増す、ということです。言い換えるとリスクとリターンは表裏一体で、リスクが大きいものほどリターンも大きい(ハイリスク・ハイリターン)、リスクが小さいものほどリターンも小さい(ローリスク・ローリターン)という傾向にあります。

ただ、すべての投資信託が同じリスクとリターンをたどるわけではありません。もちろん、リスクのわりにはリターンが高めなものや、リターンのわりにリスクが低いものもあります。

つまり、運用効率のよい商品は存在します。次にリスクとリターンを運用効率=「コストパフォーマンス(以下コスパ)」に置き換えて紹介したいと思います。

リスクリターンから考えるコスパの良い投資信託とは?

イメージしやすいよう、化粧品を例にしてみたいと思います。リスク(ここでは値段をイメージしてください)とリターン(成分や自分にとっての効果)は比例するといわれています。高い化粧品は比例して効果も高いといわれていますよね。

でも、高いお金を出して買った化粧品が自分に合わない場合、リターン(自分にとっての効果)は低くなってしまいます。そこで低価格でまずまずの効果を発揮してくれるものはないかなと探しますよね。つまりコスパの良い商品を求めます。

では投資信託のコスパはどこでわかるのかといいますと、ずばり「シャープレシオ」です。

シャープレシオは、1リスク単位に対するリターンを算出し、リスクに対しどれだけのリターンを得たのかを示します。

リスク調整後リターンの代表的な指標のことで、シャープレシオは一般的に以下の式で求められます。

シャープレシオ=(リターンの平均値-無リスク資産のリターン)/リターンの標準偏差

簡単に言うと、リターンをリスク(ブレ幅)で割ります。そうすると割安なものが見えてくるということです。

シャープレシオの値が高ければ、リスクを抑えながらも高いリターンを得た、効率的なファンドと言えます。(一般社団法人投資信託協会)

計算は苦手で面倒だなぁと思う方、ご安心ください。

実はとても簡単に、計算しなくても見つけることができます。ちなみにネットなどでもシャープレシオのランキングは出ていますので、参考に見てみてください。

具体的に、シャープレシオをどのように出すのか事例を見てみたいと思います。

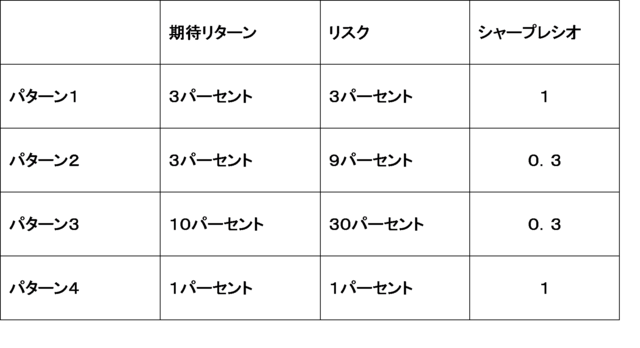

パターン1

例えば、期待リターン3パーセントの投資信託のリスク(ブレ幅)が3パーセントの場合。

このシャープレシオは3÷3=1

パターン2

期待リターン3パーセントの投資信託のリスク(ブレ幅)が9パーセントの場合。

同じ期待リターンですが、リスク(ブレ幅)が3倍の場合)

このシャープレシオは3÷9=0.3333

となります。

ブレ幅が大きいパターン2のほうがシャープレシオは低くなりました。

同じリターンであれば、ブレ幅(リスク)が小さいほうがシャープレシオも高くなります。

では、期待リターンが違う場合、どうなるでしょうか。

パターン3

ファンドの期待リターンが10パーセント リスク(ブレ幅)が30パーセントの場合

10÷30=0.3

パターン4

ファンドの期待リターンが1パーセント リスク(ブレ幅)が1パーセントの場合

パターン3は期待リターンが高い(パターン4の10倍)としても、リスク(ブレ幅)が大きいと結局シャープレシオは低くなってしまいました。

このように、シャープレシオは数値が高いほど運用効率が良く、一般的にいくつだと割安なのかと言いますと、標準が0.5で、1を超えるとコスパが良いと言えます。

では、投資信託を買う場合、「期待リターン」だけを見るのではなく、「シャープレシオ」の数字が高いものを選べば大丈夫なのでしょうか…。