家族信託とは

信頼できる家族に、本人が元気なうちから財産の処分や管理を託すことができる制度です。成年後見の利用のしにくさや対処しにくいケースに柔軟に適用していける方法として期待が高まっています。

家族同士の信託契約とはいえ、確実な実効性を保証するにはプロにお願いするのが得策ですが、まだ歴史が浅いため、経験豊富な実務者が少ないのが現状です。

財産を託された家族の報酬に関しては、契約内容に含めることもできますし、無報酬でもかまいません。

信託契約に携わった専門家への報酬や手続きにかかる実費などは一時的に発生しますが、継続的に支払わなければならない費用は基本的にはありません。

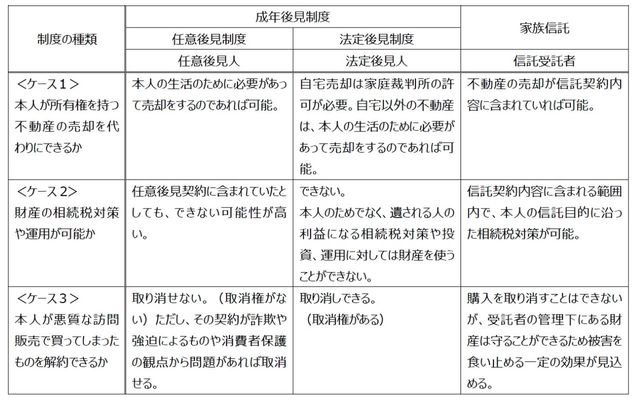

成年後見と家族信託の比較

次に身近に起こりうる困りごとに対して、2つの制度はそれぞれ何ができるのかを比較してみましょう。

結局どちらの方が役に立つの?

ここまで制度の概要や比較をしてきましたが、どちらの方が役に立つかはケースバイケースと言えます。

加えて、どちらか一方しか利用できないわけでもなく、たとえば、財産に関して一部家族信託を利用する部分もありながら、身上の保護は任意後見を利用するというように、併用することもあります。

重要なことは、どちらを利用するかを選べるのは“財産を持つ本人が元気で判断能力があるうちだけ”だということです。すでに認知症が進行して判断能力が無いという状況では、家族信託や任意後見は使えず法定後見を利用するしかありません。

元気なうちに対策したほうがいいのはわかっていても、こうした話題を持ち出すのは「縁起でもない」と、後回しにしがちです。

そんなご家族には、年の初めや法事など、家族が静かに集う節目の場で勇気をもって切り出してください。私のように、病気やケガをきっかけにしてもいいでしょう。

話し合って浮き彫りになった問題は対策まで済ませておくことを目指し、対策後も定期的に確認と見直しができるのが理想です。家族の誰一人困ることのないように、やるなら今!元気なうちですよ。

執筆:小峯洋子 (こみねようこ)

キッズ・マネー・ステーション認定講師/ファイナンシャル・プランナー

FP事務所 はっぴーまねープランニング代表

不動産開発会社やハウスメーカーで設計部、商品開発部に勤務。夫の転勤を機に退職し、子育てをしながらファイナンシャル・プランナー資格を取得。2014年にFP事務所を開設した。子育て世代の家計の改善や「キッズ・マネー・ステーション認定講師」として子供の金銭教育に力を入れている。